שנת 2022 לא משחזרת בינתיים את השיאים של 2021, בכל הנוגע לשוקי ההון. בחודשיים הראשונים של השנה הפסידו קרנות ההשתלמות למעלה מ-2% בממוצע במסלולים הכלליים ולמעלה מ-4% בממוצע במסלולים המנייתיים.

אם בחודש ינואר, מגמת הירידות בשווקים נבעה מהתפרצות האינפלציה בעולם, החששות מעליית ריבית ומימושים במניות הטכנולוגיה, שעלו בצורה מוגזמת בחודשים הקודמים - בפברואר נוספה לכל אלה גם המלחמה באוקראינה.

באופן מעניין, שוק המניות המקומי הפגין בפברואר ביצועים טובים יותר מהשווקים הזרים, עם מגמה מעורבת במדדים המובילים, לעומת מגמת ירידות בעולם. זאת, מכמה סיבות: שוק המניות המקומי חשוף פחות למניות טכנולוגיה, שסבלו מירידות חדות בחודשיים הראשונים של השנה, אחרי העליות בשנה הקודמת. סיבה נוספת שמיתנה את הירידות היא ההערכה כי ישראל צפויה להיכנס למדד MSCI האירופי (הערכה שהתבררה כשגויה, אך הציפייה השפיעה לחיוב על השוק המקומי בפברואר). שני הפרמטרים האלה סייעו לקרנות ההשתלמות וקופות הגמל לרשום בפברואר תשואה שלילית ממוצעת של כ-0.7% "בלבד". גורם נוסף שמיתן את התשואות השליליות בפברואר היה מכירת חברת טאואר לאינטל, שהניבה רווחים משמעותיים לחלק מהגופים, ובראשם הפניקס, מגדל וכלל.

יתרון לאורך זמן למסלולים המנייתיים

אבל השקעה בשוק ההון היא ריצה למרחקים ארוכים, כשבדרך ישנן עליות וירידות. מי שמסוגל "לסבול" את הירידות ולא ממהר לצאת מהשוק – לרוב זוכה לראות את השווקים מתאוששים, כפי שכבר קורה במחצית השנייה של חודש מרץ.

גם כשבוחנים את תשואות קרנות ההשתלמות וקופות הגמל, מומלץ להתמקד בטווחים בינוניים וארוכים, ולא בחודש או חודשיים. מעבר לעובדה שסטטיסטית, השקעה בשוק ההון היא משחק לטווח בינוני וארוך – במכשירי ההשקעה האלה גם טמונה הטבת מס משמעותית, למי שמתמיד ולא מושך את הכסף לפני הזמן.

החודש בחרנו להתמקד במה שעשו המסלולים המנייתיים של קופות הגמל וקרנות ההשתלמות בשנה האחרונה. אם מתחילת השנה, הקופות והקרנות במסלולים המנייתיים הניבו תשואות נמוכות יותר מהמסלולים הכלליים – בהסתכלות שנה אחורה המצב הפוך. כך, בשנת 2021, המסלולים המנייתיים הניבו בממוצע 23%, לעומת 14% במסלולים הכלליים.

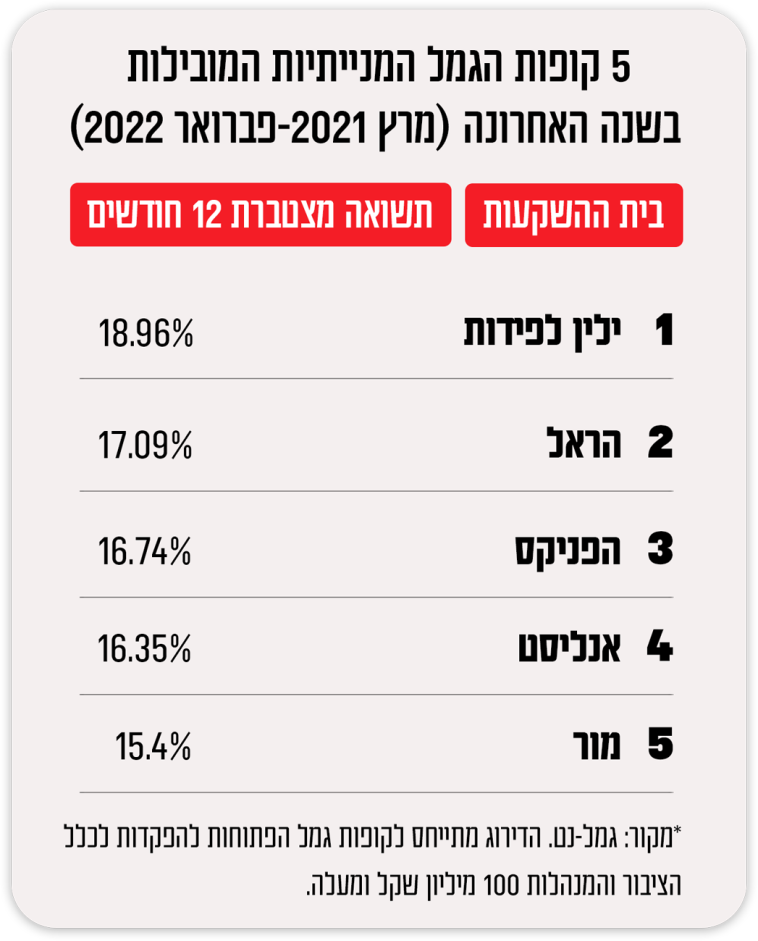

שני בתי השקעות מובילים את המסלולים המנייתיים בשנה האחרונה – ילין לפידות והראל. בקופות הגמל כבש את הפסגה ילין לפידות עם תשואה של 18.96% ב-12 החודשים האחרונים, בפער משמעותי מהראל שהגיע למקום השני, עם תשואה של 17.09%. אחריהם

במקום השלישי, בפער קטן מהמקום השני, הפניקס עם 16.74%, אנליסט מעט אחריו במקום הרביעי ובמקום החמישי מור, עם 15.4%.

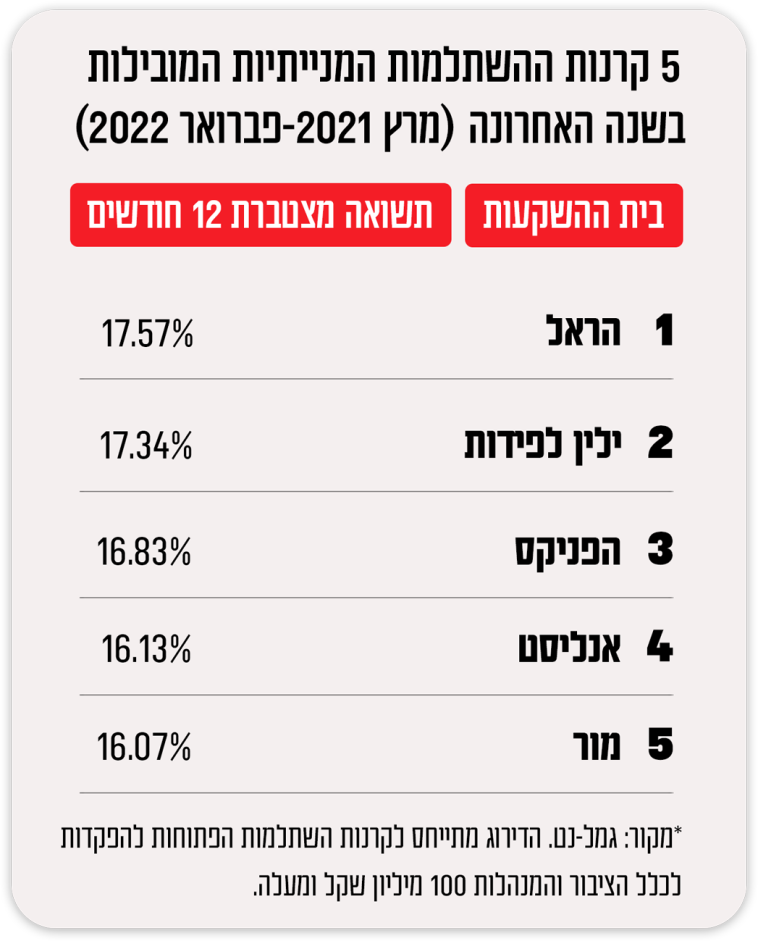

בקרנות ההשתלמות, הראל וילין לפידות מחליפים מקומות - הראל ראשון עם 17.57% וילין לפידות בפער קטן יחסית מהראל, עם 17.34% ב-12 החודשים האחרונים. בפער משמעותי אחריהם, במקומות השלישי, הרביעי והחמישי התברגו שוב הפניקס, אנליסט ומור.

עומר דגני, סמנכ"ל שיווק ומכירות בילין לפידות, מנתח את הגורמים שהביאו את קרנות ההשתלמות וקופות הגמל המנייתיות של בית ההשקעות להתברג בצמרת: "אנו מבצעים מחקר מניות מעמיק, עם צוות רחב, וזה נותן תוצאות לאורך זמן. בשנה האחרונה התמקדנו יותר בשוק המקומי, תוך בחירות פרטניות טובות בסקטורים השונים. גם מבחינת הפיזור הגיאוגרפי, השקענו פחות בשווקים ספקולטיביים שירדו יותר, כמו השוק הסיני, והשקענו רכיב נמוך יותר מהענף ב'חברות החלום', שהיו מתומחרות גבוה מדי".

לדבריו, "לאורך זמן, שוק המניות ותיקי מניות יניבו בממוצע תשואה עודפת ביחס למסלולים הכלליים. בחודש פברואר, ונכון לעכשיו המגמה ממשיכה גם בחודש במרץ – אנו עדים לעליית תשואות בשוק אגרות החוב, עקב העלייה באינפלציה וההערכה של השווקים שהריביות יעלו בקצב גבוה ממה שהיה צפוי קודם לכן".

ביחס למה שצפוי בהמשך השנה, מעריך דגני כי "האינפלציה תמשיך להיות גבוהה יחסית לשנים האחרונות, והדבר ישפיע על החלטות הבנקים המרכזיים ועל שוקי ההון. זאת, בנוסף להתפתחויות גאו-פוליטיות שעלולות להשפיע על השווקים בצורה מהותית בתקופה הקרובה. אנו בילין לפידות סבורים שישראל והשוק המקומי ממוצבים טוב יחסית, הן ביחס לסיכונים האינפלציוניים והן ביחס לחלק מההשפעות הגאו-פוליטיות, ולכן הגדלנו את משקל ישראל בתיקים, ביחס לחו"ל. בנוסף, אנו מעדיפים גם כיום חשיפה להשקעה במניות בעלות מודל עסקי מוכח ולא בחברות חלום, הנישאות על כנפי הדימיון.

5 קופות הגמל המנייתיות המובילות בשנה האחרונה (מרץ 2021-פברואר 2022)*:

5 קרנות ההשתלמות המנייתיות המובילות בשנה האחרונה (מרץ 2021-פברואר 2022):