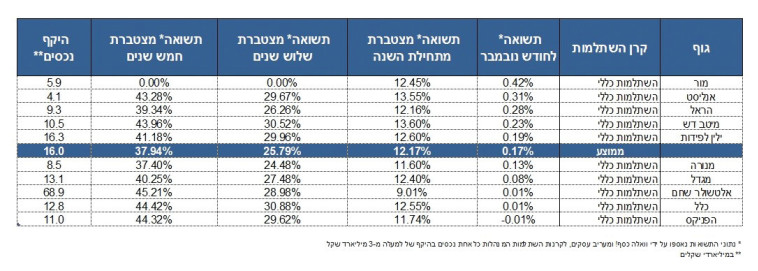

האפרוריות של חודש נובמבר חדרה גם לשוק ההון, שהתקרר במיוחד לקראת סוף החודש עם, משב רוח קרירה של התקבעות האינפלציה וירידת שוקי המזרח, אירופה וגם ארה"ב. החורפיות הובילה גם את קרנות ההשתלמות שנבדקו בידי "וואלה! כסף" ו"מעריב־עסקים" להתעטף בחודש נובמבר בתשואה ממוצעת של 0.17%, הנמוכה ב־0.93% מממוצע התשואה החודשי מתחילת השנה.

שני בתי ההשקעות שבלטו לחיוב ותפסו את ראש הטבלה הם מור ואנליסט, שקרנות ההשתלמות שלהן השיאו בחודש נובמבר תשואה של 0.42% ו־0.31%, בהתאמה. את הטבלה חותמות חברות הביטוח הפניקס וכלל ובית ההשקעות אלטשולר שחם, עם תשואה שלילית של -0.01%, שהשיגה בחודש זה הפניקס, ו־0.01% לשני הגופים המוסדיים האחרונים שצוינו.

נועם רוקח, סמנכ"ל השקעות באנליסט, מסביר: "בעוד שוק המניות המקומי עלה בחודש נובמבר, רוב שוקי חו"ל הציגו תשואה שלילית. בשוק המקומי, לדוגמה, מדד ת"א 125 עלה ב־1.4%, בעוד מדדי ארה"ב עולים - מדד ה־S&P500 עלה ב־0.8% ומדד הנאסד"ק עלה ב־0.3%.

"בשאר העולם חוו ירידות דוגמת מדד הדאקס הגרמני, שירד ב־3.8%, ומדד השווקים המתפתחים, שירד ב־4.1%.

מכאן, שגופי השקעות שהייתה להם חשיפה גדולה יותר לשוק בישראל, לצד חשיפה קטנה יותר לשוקי המזרח, לדוגמה, השיאו תשואה עודפת בחודש נובמבר.

שוקי אסיה סובלים בעיקר על רקע ההאטה בשוק הנדל"ן בסין, שעלולה לפגוע בצמיחה הגבוהה, ובשל רגולציית יתר של הממשל הסיני, המשפיעה על חברות הטכנולוגיה המקומיות הנסחרות בשווקים הגלובליים.

תרומה חיובית לתשואת הקרנות נתרמה גם בידי האג"ח הממשלתיות, אשר עלו ב־1.7%, על רקע הערכות כי ייקח עוד זמן רב עד שהריבית בישראל תועלה. אלו התחדדו על רקע התיסוף בשקל ומדד אוקטובר, שפורסם באמצע נובמבר והיה נמוך מהתחזיות".

האינפלציה מעיבה

ערן קלינסקי, סמנכ"ל השקעות במור גמל, מוסיף: "האינפלציה מעיבה על השווקים, לצד השיח על עליות ריבית. השוק החל לתמחר זאת, ואנו התכוננו לקראת העניין, וזה עזר לנו גם בנובמבר.

"התפיסה שלנו היא שהשווקים הסחירים כיום אינם זולים, ואם ניקח את נאסד"ק לדוגמה, נמצא שהשוויים והמכפילים שבהם נסחרות החברות מטרידים, ולכן העדפנו להיחשף לתחום הטכנולוגיה דרך השקעות בחברות טכנולוגיה פרטיות.

"אנו עורכים בהקשר זה שיתופי פעולה עם גורמים שונים, ומגיעים באמצעות כך, בין היתר, לעסקאות אטרקטיביות במחירים שאנחנו מוצאים כהגיוניים יותר מהשוק הסחיר. כך אנו נחשפים לשוק הטכנולוגי מצד אחד, אך בתנאים ובמחירים שאנחנו מוצאים נוחים יותר עבורנו.

"לצד הגדלת החלק הלא סחיר בתיק ההשקעות, הורדנו חשיפה בפן הסחיר ביחס למתחרים שלנו, בעיקר על רקע הקולות וההבנה כי האינפלציה מתקבעת".

קלינסקי מתייחס, בין היתר, לאמירה של ג'רום פאוול, יו"ר הפדרל רזרב (הבנק המרכזי של ארה"ב), כי הבנק הפדרלי בוחן את צעדיו לפי ההנחה כי האינפלציה אינה זמנית.

"אבל לא רק היקף החשיפה ללא סחיר השפיע וישפיע על התשואה", ממשיך קלינסקי. "אלא גם איכות החשיפה לו. כך לדוגמה אפשר למלא את התיק הלא סחיר בחוב בטוח עם תשואה של כ־2% למשל. ואפשר גם לפעול לאיתור השקעות טכנולוגיות, כפי שהזכרתי, שנותנות תשואה שוטפת לצד שיערוכים.

"בשוק הסחיר אנו פועלים יותר בבחירת מניות ספציפיות ופחות בהשקעות בסקטורים, אבל אפשר לציין שכל המשקיעים במניות הנדל"ן והבנקים נהנו בחודש נובמבר מתרומה לתשואה של תיק ההשקעות שלהם. אבל זה לא מייחד רק אותנו.

"נוסף לכך, במור לא חיפשנו הרפתקאות בשווקים מתעוררים כמו הודו ודרום אמריקה, והחשיפה שלנו לסין נמוכה יחסית כמו גם חשיפה נמוכה לאירופה. זה גם מייחד אותנו מעט ביחס למתחרים".

מי שכן נפגע מהירידה במניות הסיניות הוא בית ההשקעות אלטשולר שחם, המנהל כ־68.9 מיליארד שקל בקרן ההשתלמות שנבחנה בטבלה, וממשיך להוביל את התשואה המצטברת לחמש שנים - 45.21%.